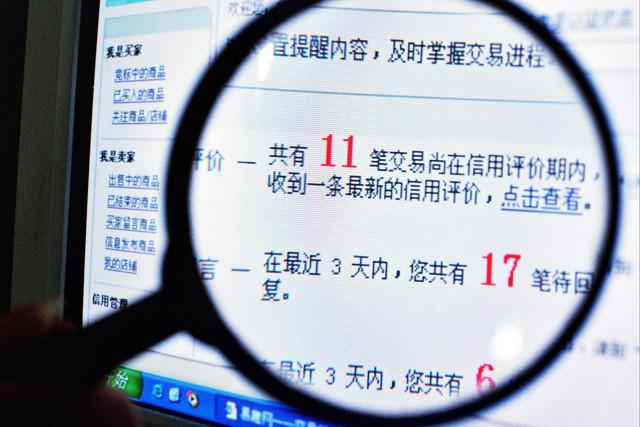

信用评分也可以理解为风控数字模型,现如今21世纪,生活已经越来越数字化,随时随处都可以留下踪迹、痕迹,基于此,一个信用评分模型即可帮助审批机构判断风险。

一、基本数据

性别、婚姻状况、学历、工作、生活轨迹、人脉圈等等。

其中,捡其中几点分析:

1.性别上,女性相对男性更注重守约

2.婚姻状况,已婚比单身稳定性更强

3.工作、生活轨迹,居住越久、单位越优质稳定性越高

二、贷款情况

负债越低、账户数越少、信用记录越好、征信查询越少,则借款人偿还能力越高、资金需求度越正常

1.账户数:

贷款账户-个人住房贷款、抵押经营性贷款、银行贷款、消费金融贷款、信托资金机构贷款、网贷,越是优质的银行越不喜欢借款人有除银行发放贷款外的其它机构的贷款,因为往往在大部分情况下其它机构的融资成本更高,发放贷款的利率更高,借款人能承受该利率,往往意味着借款人的偿还风险也更高。

信用卡账户-人民币账户、美元账户、新加坡账户、泰铢账户等外币账户,这里注意一下同一张银行的发放的两张信用卡,往往共享额度、但是负债算2笔总合

2.贷款计算方式:

等额还款月供金额+信用卡已用或近6个月平均使用额度的10%认定,贷款月供金额+本笔贷款月供金额,不能超过收入认定的百分比,比如有些机构保单贷,保单年缴保费额度几倍认定收入。

3.信用记录

N正常

1逾期天数30天内

2逾期天数超30天、且60天内

这里需要注意的是账户状态,根据五级分类划分,分为正常、关注、次级、可疑、损失,往往损失意味着呆帐,即此账户目前处于未偿还状态,假如账户为“次级”,可以通过和银行协商,做账户状态修改,但是这往往需要一个月的周期

4.征信查询

常见的征信查询有个人征信查询、信用卡审批、贷款审批

个人征信查询:中国人民银行授权的征信中心查询、或者互联网查询,这里有一个误区,很多人以为个人征信查询在很多机构不会拉低信用评分,但是往往公民基于对自身征信查询了解,一年查2次为正常,而征信报告后的查询记录只会保留近2年

信用卡审批:申请信用卡时的征信查询

贷款审批:申请贷款时的征信查询

暂无评论

发表评论